Le dollar plonge au moment où le monde prend le risque d'esquiver ses responsabilités, par Ambrose Evans-Pritchard

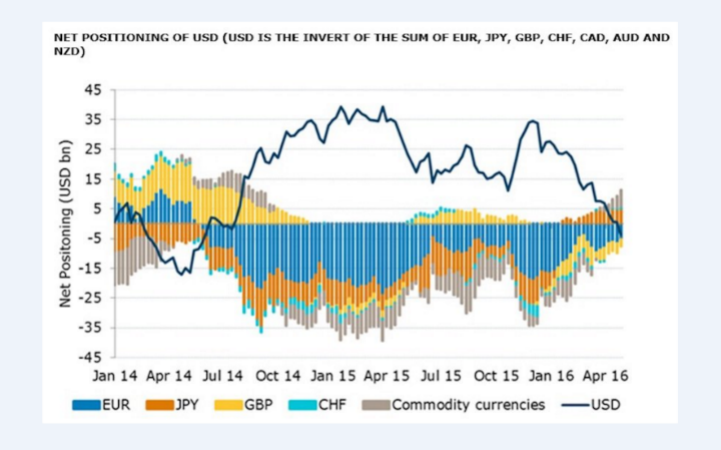

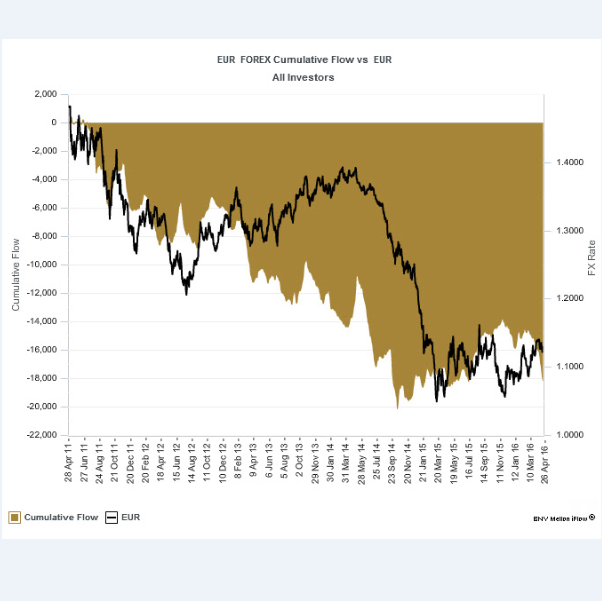

| Source : The Telegraph, le 03/05/2016  Les marchés parient que Janet Yellen, la présidente de la Fed, ne durcira pas sa position. Ils pourraient avoir tort | CREDIT: JACQUELYN MARTIN/AP PHOTO Par Ambrose Evans-Pritchard | 3 mai 2016 Le dollar américain a plongé à son niveau le plus bas depuis 16 mois, lors de la dernière en date des manœuvres chaotiques qui affectent le système financier mondial, resserrant ainsi l’étau monétaire sur la zone euro et le Japon au moment où ils se débattent pour sortir du piège de la déflation induit par la dette. L’indice du dollar, surveillé de près, est passé sous la barre des 92 pour la première fois depuis janvier 2015, catapultant l’or à 1300 dollars l’once en début de séance et provoquant de fortes chutes dans les Bourses d’Asie et d’Europe. Les dernières données en date de la Commission à terme des marchandises des É-U montrent que les spéculateurs sont passés à une position de vendeur à la baisse pour le dollar. Cette attitude montre que les esprits ont changé profondément depuis la fin de l’année dernière quand les investisseurs pariaient tous azimuts que la Réserve fédérale des États-Unis réfléchissait à une série de hausses des taux, qui attirerait un afflux de capitaux dans les actifs en dollars. Les marchés ont maintenant, pour une bonne part, exclu une augmentation des taux en juin et n’estiment qu’à 68% la probabilité d’une hausse cette année. La baisse du dollar a été une planche de salut pour les emprunteurs étrangers qui ont 11 000 milliards de dollars (soit 7500 milliards de livres sterling) de dette en devise américaine, et cela concerne surtout des sociétés de Chine, du Brésil, de Russie, d’Afrique du sud et de Turquie qui se sont repues des liquidités américaines à bas prix quand le robinet de la Fed était ouvert, et qui se sont trouvées ensuite piégées par d’abominables restrictions quand la Fed a refermé le robinet et que le dollar s’est envolé en 2014 et 2015.  L’indice du dollar plonge alors que les marchés mettent la Fed au pied du mur | CREDIT: STOCKCHARTS.COM Cette baisse accroît cependant les difficultés pour la zone euro et le Japon au moment où leurs devises montent en flèche. Le monde risque, en effet, gros dans ce jeu d’esquive des responsabilités avec des pays surendettés qui essaient, par tous les moyens, d’exporter leurs problèmes déflationnistes chez les autres en faisant baisser légèrement les taux de change. Le yen japonais s’est apprécié à 105.6, son niveau le plus élevé depuis septembre 2014, ce qui a consterné les exportateurs qui comptaient sur une moyenne de 117.5 cette année. Les décisions chaotiques des dernières semaines ont mis à mal la stratégie de reprise du Japon. Des analystes de Nomura ont affirmé qu’Abenomics était maintenant « mort dans l’œuf ». La zone euro aussi est en danger, même si, dans le premier trimestre, elle a vu avec plaisir sa croissance augmenter légèrement. L’euro a touché, en début de journée, la barre des 1.16 face au dollar. Il a grimpé de 7% en données corrigées des échanges commerciaux depuis que la Banque centrale européenne a lancé son assouplissement quantitatif dans un effort déguisé pour faire baisser le taux de change.  L’indice en données corrigées de l’euro continue à monter depuis que, sous les yeux horrifiés des dirigeants de l’EU, l’assouplissement quantitatif a commencé | CREDIT: ECB Les prix ont chuté de 0.2% en avril et la déflation s’installe plus profondément dans l’économie de la zone euro, dépourvue de filets de protection contre un choc extérieur. La Commission européenne a, cette semaine, réduit fortement ses prévisions d’inflation à 0.2% pour cette année, alors qu’en novembre dernier seulement on prévoyait encore 1.0%. Il n’y a pas grand-chose que la Banque du Japon ou la BCE puissent faire pour arrêter cette appréciation malvenue. L’administration Obama a averti ces pays, au sommet du G20, en février, que toute nouvelle utilisation de taux d’intérêt négatifs serait considérée par Washington comme une dévaluation déguisée et ne serait pas tolérée. « Ces banques centrales ont atteint les limites de ce qu’elles peuvent accomplir avec la politique monétaire pour influencer le taux de change de leur monnaie, et cette attitude fait actuellement courir des risques à toute leur économie, » a déclaré Hans Redeker, le directeur du département des devises chez Morgan Stanley. L’Europe et le Japon opèrent dans « une trappe à liquidité » keynésienne. Nous approchons d’un point critique comparable à celui de 2012 où on a failli assister au dégagement du marché des actifs. Cependant, nous n’y sommes pas encore, » a-t-il précisé.  Les spéculateurs parient maintenant que le dollar va baisser, ce qui reflète un spectaculaire changement d’état d’esprit | CREDIT: ANZ RESEARCH Stephen Jen de chez SLJ Macro Partners, a affirmé que la Fed menait une « politique du dollar faible », en réagissant aux événements mondiaux d’une façon radicalement nouvelle. « Ils forcent les économies plus faibles à apprécier leur monnaie. C’est irrationnel, » a-t-il souligné. Il se pourrait cependant que cela ne dure pas très longtemps si l’économie américaine repart à la hausse lors du second trimestre, après une période de légère dépression. « Je doute cependant que cela ne marque, pour le dollar, la fin d’une compétition qui dure depuis de nombreuses années, » a-t-il dit. Selon Neil Mellor, de chez BNY Bellon, la hausse de l’euro va finir par se corriger toute seule puisque la zone euro ne va pas pouvoir supporter encore longtemps les difficultés qu’elle engendre, et quand ça deviendra une évidence il commencera de nouveau à baisser. M. Mellor a affirmé que les données des flux des dépôts ont indiqué, ces dernières huit semaines, une envolée des sorties de capital effectuées par des « investisseurs en argent réel » hors de la zone euro. Ce mouvement a concerné surtout l’Espagne et le Portugal où les politiques menées inquiètent. Ces éléments suggèrent que les flux spéculatifs à court terme font, en ce moment, monter l’euro. La banque BNY ayant 29 000 milliards d’actifs en dépôt — le plus important du monde —, elle a donc une excellente connaissance des actifs cachés.  Les flux des investissements cachés montrent que les capitaux sont en train de quitter la zone euro, même si les spéculateurs enchérissent sur l’euro | CREDIT: BNY MELLON Le destin du dollar dépend maintenant de la Fed. Les marchés parient que Janet Yellen, sa présidente, va continuer à retenir le feu, mais cela pourrait être une erreur de jugement. Eric Rosengren, le directeur de la succursale de la Fed à Boston, une colombe de longue date, a averti deux fois ces derniers jours que les marchés sous-estimaient le rythme des hausses des taux d’intérêt cette année. Ces avertissements ont trouvé un écho dans les paroles prononcées à Londres, vendredi, par Robert Kaplan, le directeur de la succursale de la Fed à Dallas. Si la Fed est en repli en mars, c’est surtout en raison du resserrement des conditions financières, ce qui vaut trois hausses de taux, selon Lael Brainard, son gouverneur. Cette situation s’est cependant renversée depuis : la panique à propos de la Chine s’est calmée, le marché des matières premières a repris et un dollar plus faible est, en soi, un stimulant pour les États-Unis. Le professeur Tim Duy du Conseil de surveillance de la Fed a déclaré que cette institution mourait d’envie de se remettre à faire des plans avec des hausses de taux de trois quarts de point, de préférence dès juin, septembre et décembre, en sachant que tout retard supplémentaire pourrait la laisser à la traîne. « Attention ! Si les données changent, on regardera de très près ce qui se passera en juin. Je ne serais pas surpris de voir des colombes se défaire de leurs plumes pour nous montrer les faucons qu’elles abritent, » a-t-il déclaré. Si le professeur Duy a raison, sans doute le dollar va-t-il remonter de plus belle et de nombreux spéculateurs et fonds spéculatifs pourraient bien se trouver piégés, du mauvais côté de certains gros paris sur les devises, les obligations et les actions, et cela dans le monde entier. » Source : The Telegraph, le 03/05/2016 Traduit par les lecteurs du site www.les-crises.fr. Traduction librement reproductible en intégralité, en citant la source. |

Aucun commentaire:

Enregistrer un commentaire

Dites ce qui vous chante...

Mais dites-le !